In 2021 lanceerden we een enquête onder onze community van particuliere investeerders. Met als doel om beter inzicht te krijgen in de onderwerpen waar zij graag meer over te weten wilden komen. Eén onderwerp kwam herhaaldelijk terug: onze statistieken. Om al je vragen met betrekking tot statistieken te beantwoorden, gaan we verder met onze reeks artikelen onder de naam October duikt in data.

In dit derde artikel van de serie, richten we on op: het default percentage. We gaan dieper in op wat dit betekent. Hoe lees je dit terug op onze statistiekenpagina en in jouw portfolio.

Begrijpen van het default percentage

Voordat we ingaan op de default frequentie, leggen we uit wat een default is. In een notendop: voor een investeerder is er sprake van een default wanneer een onderneming een of meer termijnen niet op tijd terugbetaalt.

De meeste bedrijven kennen in hun levenscyclus goede en minder goede tijden. Het kan voorkomen dat ze op een bepaald moment te maken krijgen met liquiditeitsproblemen. Daarom neemt een investeerder bij het verstrekken van leningen aan bedrijven het risico dat sommige leningen in gebreke blijven. Bekijk onze terugbetalings- en recoveryprocessen in detail hier.

Focus op default statistieken

Het default percentage is het aantal defaults in verhouding tot een gegeven portfolio van leningen. De default percentages staan vermeld op de statistieken pagina van October. Deze pagina wordt maandelijks bijgewerkt. Op deze pagina tonen we ook de default indicatoren die de Franse toezichthouder, Autorité de contrôle prudentiel et de résolution (ACPR), voor leenplatforms voorschrijft. Deze indicatoren kunnen voor een investeerder moeilijk te begrijpen zijn.

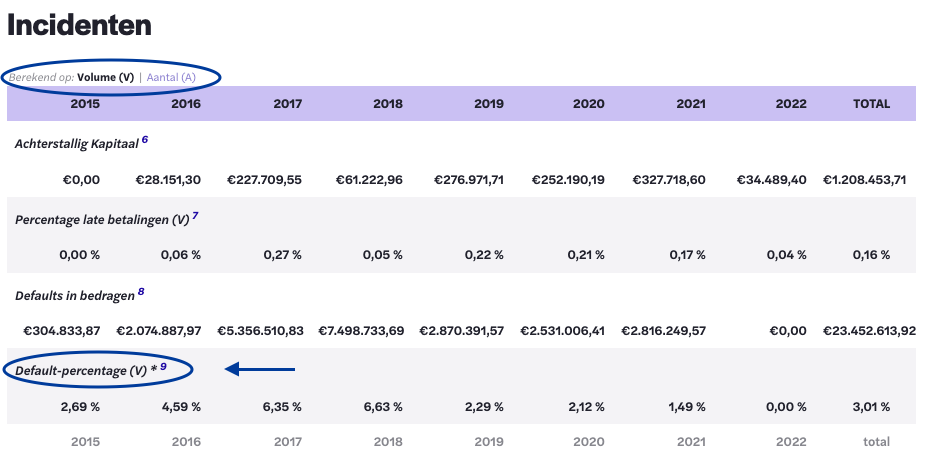

Er zijn twee tabellen: één over incidenten en één over defaults. De verschillen tussen de ratio’s in beide tabellen zitten in de noemer.

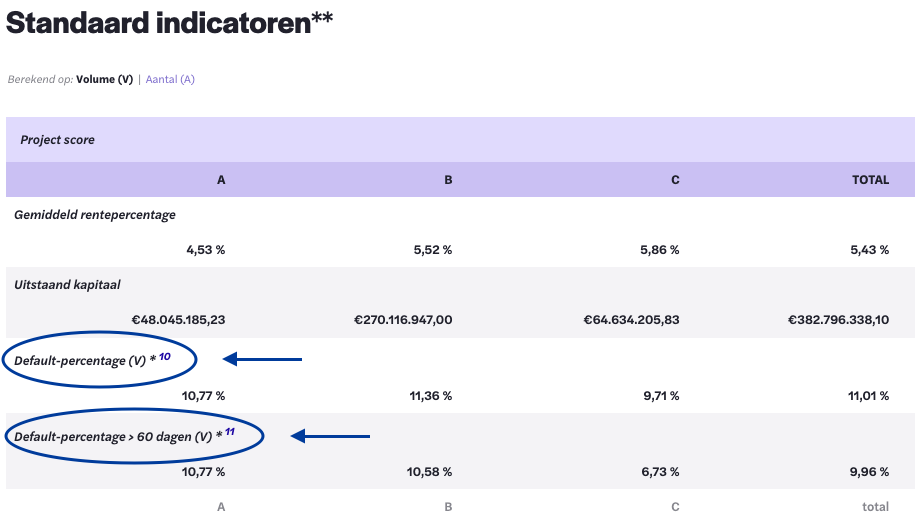

De tabel met incidentindicatoren is opgesplitst per jaar en houdt rekening met alle via het platform gefinancierde projecten. De tweede tabel met default indicatoren is opgesplitst per projectklasse en is gebaseerd op het uitstaande kapitaal van de portfolio van October, dat zijn de lopende leningen.

De default indicatoren worden dus berekend door het totale bedrag aan defaults dat ooit door October is geregistreerd, te delen en te vergelijken met het uitstaande kapitaal voor elke risicoklasse. Volgens deze methode zullen de defaults percentages dalen naarmate October meer nieuwe leningen verstrekt. Tegelijkertijd, als October alle activiteiten zou staken en geen nieuwe leningen meer zou verstrekken, zal het default percentage toenemen totdat het uitstaande bedrag alleen nog bestaat uit leningen met een betalingsachterstand en de ratio 100% bereikt.

Bovendien kun je de tabellen met incident- en defaults indicatoren raadplegen en de manier selecteren waarop de default graad wordt berekend. De resultaten variëren door het gekozen filter:

- Op basis van Volume (V): de berekening wordt gemaakt met het geleende kapitaal, het uitstaande kapitaal van uitgestelde leningen of het uitstaande kapitaal in het algemeen.

- Op basis van Aantal (N): de berekening wordt gemaakt op basis van het aantal gefinancierde projecten, het aantal vertraagde projecten of het aantal uitstaande leningen in het algemeen.

Vanaf 1 juli 2022

Het default percentage volgens de kredietscores

Bij October bepaalt het scoringsmodel of het bedrijfsproject haalbaar is of niet. De kredietscore varieert van A+ tot C-, van hoge tot lage kredietwaardigheid. Hoe risicovoller een project, hoe hoger de rentevoet. C-projecten hebben de hoogste rentevoet. Meer weten over ons scoringsmodel? Raadpleeg dan eens onze tutorial.

In de metriek default percentage > 60 dagen (V), zien we dat A-projecten 10,77% van het totale aantal defaults van het uitstaande kapitaal van leningen vertegenwoordigen, B-projecten 10,58%* en C-projecten 6,73%.

Om het default percentage als functie van de kredietscore te begrijpen, nemen we verschillende punten in aanmerking:

- Ten eerste, het aantal goedgekeurde leningen per kredietbeoordeling. We hebben de laatste tijd meer leningen met een C-rating goedgekeurd dan A- of B-projecten. Het totale C-portfolio is dus minder ‘rijp’ en kan niet dezelfde default percentage hebben als A- of B-projecten. De afgelopen maanden hebben we minder van deze leningen goedgekeurd. Het uitstaande kapitaal van die leningen is nog steeds aanzienlijk groter dan de geregistreerde defaults.

- De geherstructureerde projecten zijn opgenomen in zowel het default percentage als het default-percentage voor projecten met meer dan 60 dagen achterstand, ook al blijft de overgrote meerderheid van hen de maandelijkse rentebetalingen uitvoeren. In feite zijn 11% van de defaults (in aantal leningen) geherstructureerde projecten en de meeste daarvan werden geherstructureerd omdat zij tot de sectoren behoren die het meest door Covid-19 worden getroffen.

- Projecten die alleen openstaan voor het Octoberfonds zijn ook opgenomen in de defaults percentage. Zij vertegenwoordigen 26,7% (in aantal leningen) van het aantal projecten in gebreke.

Het default-percentage is dus de optelsom van het aantal defaults sinds het begin van October.

Default-percentage van het portfolio berekenen

Als je het default-percentage van jouw portfolio wilt berekenen, zijn hier de formules:

- Volgens het aantal gefinancierde projecten: Aantal defaults/aantal gefinancierde projecten

- Op basis van jouw uitstaand kapitaal: Uitstaand kapitaal van jouw defaults / jouw uitstaand kapitaal.

Aangezien defaults niet representatief zijn voor de gezondheid van je portfolio, raden wij je aan in plaats daarvan te kijken naar je interne rendement (IRR). Dit rendement vertelt je of jouw portfolio winstgevend is of niet. In feite is de meest interessante statistiek om de impact van defaults op jouw portfolio bij October te analyseren de IRR (netto van risico). Vervolgens dien je deze te vergelijken met de maximaal mogelijke IRR.

Lees het artikel over de evolutie & rentabiliteit van het portfolio om te begrijpen hoe je een positieve IRR kunt behouden, zelfs met defaults.

Een default op het portfolio controleren

Aan het begin van elke maand stuurt het Operations team een automatisch incasso voor de maandelijkse aflossing naar elke kredietnemer. Zij controleren op dat moment ook of er betalingsproblemen zijn. Zodra dat proces is voltooid, worden de terugbetalingen tussen de 15e en 20e van elke maand op je October account gestort. Als een bedrijf niet terugbetaalt, ontvang je een bericht waarin wij de situatie en de genomen recoverymaatregelen uitleggen.

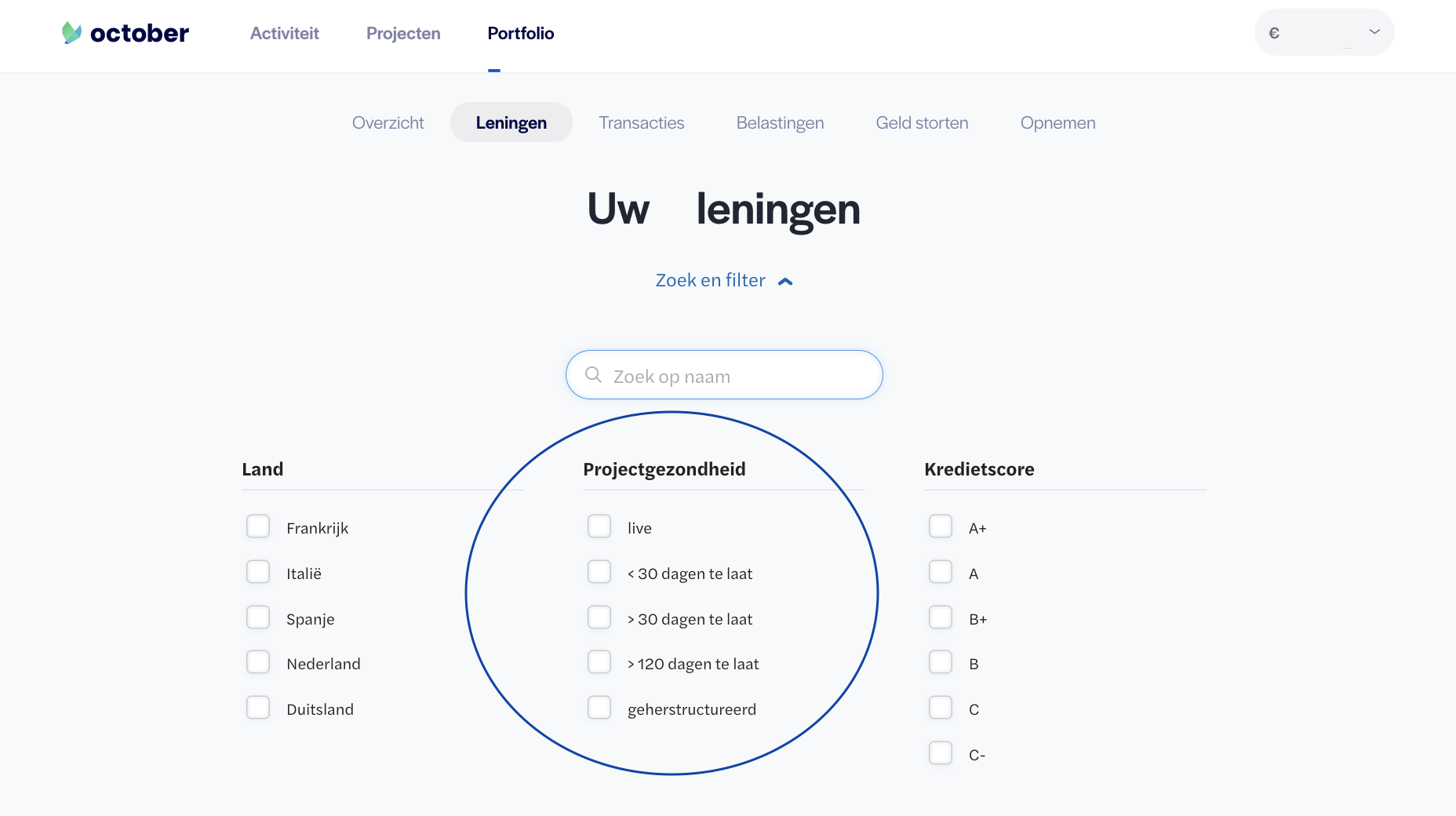

Je kunt jouw projecten in default op elk moment controleren. Ga naar je portfolio, klik op het tabblad Leningen en pas de filters toe op het onderdeel “Projectgezondheid”.

De 5 projectgezondheid scores

Er zijn 5 mogelijke projectgezondheid scores:

- Live: het bedrijf betaalt regelmatig terug.

- < 30 dagen te laat: het bedrijf heeft één maandelijkse termijn niet terugbetaald.

- > 30 dagen te laat: het bedrijf heeft meer dan één maandelijkse termijn of maximaal 5 maandelijkse termijnen niet terugbetaald.

- > 120 dagen te laat: het bedrijf heeft meer dan 5 maandelijkse termijnen niet terugbetaald of is in gerechtelijke procedure. In het geval dat het bedrijf zich niet in gerechtelijke procedure bevindt, zal October overgaan tot de ontbinding van het contract en zullen wij het dossier overdragen aan ons extern incassobureau om de procedure op te starten.

- Geherstructureerd: de onderneming lijdt aan liquiditeitsstress, maar staat open voor samenwerking. October herstructureert de lening om de last van de maandelijkse aflossingen op het schema van de onderneming te verminderen. Daardoor kan de onderneming de aflossingen voortzetten en uit haar situatie komen.

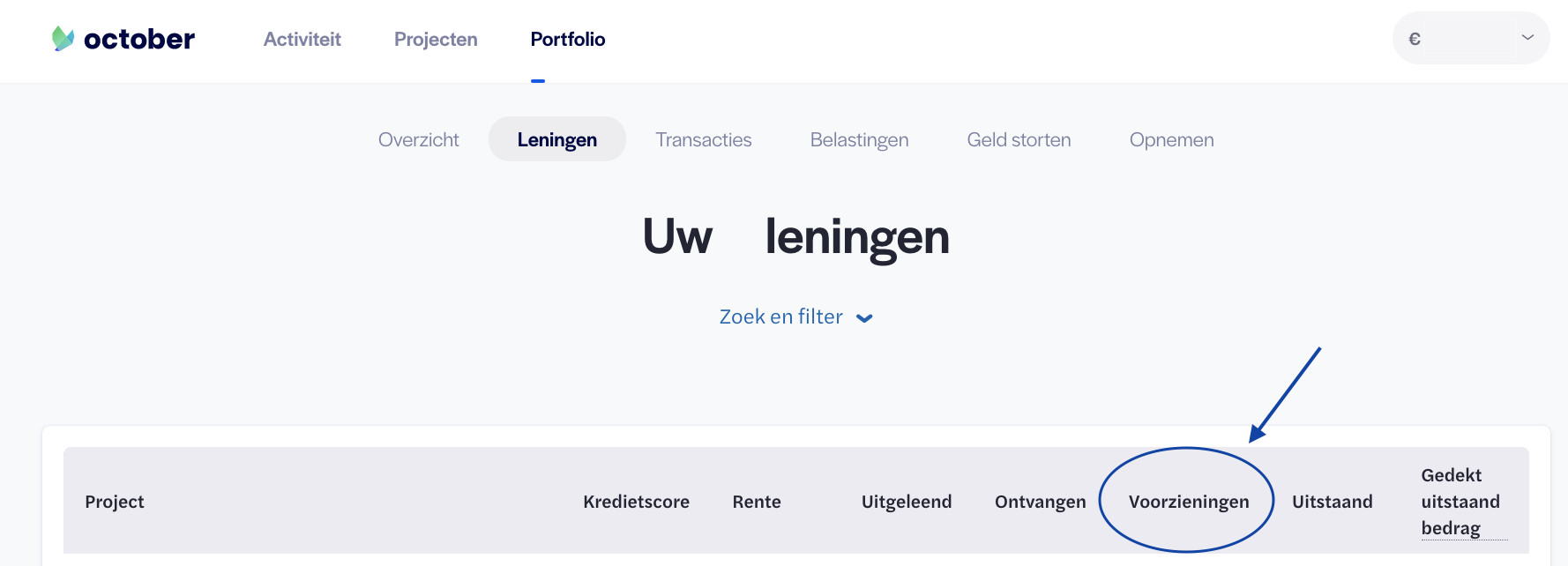

Een andere indicator om herkennen of een default in het portfolio aanwezig is, is een voorziening. Controleer het bedrag van de voorzieningen door naar je leningen te gaan. October past de voorzieningen toe op projecten in default om een beter overzicht te geven van je portfolio. Het zijn geen echte verliezen. Dit is slechts een schatting van het kapitaal dat we op dat moment als verloren beschouwen. Meer informatie over hoe voorzieningen worden toegepast vind je hier.

Door al onze processen, onze statistieken en ons default percentage met je te delen, willen wij een vertrouwensrelatie met je opbouwen. Wij geven je alle middelen die je nodig hebt om het ideale portfolio op te bouwen.