Staatsgaranties helpen bedrijven in de coronacrisis. Al vrij vroeg kondigde de Franse overheid aan om staatsgaranties in te zetten, zodat Franse bedrijven makkelijker aan krediet komen. Sinds 8 mei 2020 kunnen ook Franse MKB-kredietplatforms, zoals October, leningen verstrekken die gedekt worden door een staatsgarantie.

Wat is een staatsgarantie?

De coronacrisis heeft een hoge mate van economische onzekerheid heeft gecreëerd. Als gevolg zijn kredietverstrekkers over het algemeen minder bereid om krediet te verstrekken. Maar MKB-bedrijven hebben nog steeds krediet nodig. Soms voor verdere groei, maar steeds vaker om rekeningen en salarissen te blijven betalen. Door de crisis is de omzet voor veel bedrijven immers flink teruggelopen.

Uit angst voor een kredietcrisis en uiteindelijk het faillissement van bedrijven, verminderen overheden het risico voor kredietverstrekkers. Dat wordt gedaan door middel van staatsgaranties. Met een staatsgarantie dekt de overheid een deel van het verlies in het geval van een default. Met andere woorden, als een bedrijf de lening niet kan terugbetalen, zal de staat de lening (gedeeltelijk) terugbetalen. Op die manier maakt de overheid het voor u, als investeerder, aantrekkelijker en verantwoord om toch aan een bedrijf te lenen.

Een pakket van 300 miljard euro

Op 18 maart lanceerde de Franse staat een uitzonderlijk pakket ter waarde van 300 miljard euro aan Franse staatsgaranties. Aanvankelijk werden deze gedekte leningen alleen door banken verstrekt. Nu wordt het initiatief uitgebreid tot MKB-kredietplatforms, waardoor bedrijven die hiervoor in aanmerking komen op October een lening met staatsgarantie kunnen ontvangen.

Met de garantie dekt de Franse staat 90% van het geleende kapitaal, voor bedrijven met minder dan 5.000 werknemers en een omzet tot 1,5 miljard euro. De garantie is maximaal 25% van de omzet van de onderneming.

“Dit is uitstekend nieuws en stelt ons in staat om MKB-bedrijven nog actiever te steunen in deze moeilijke tijd. Om onze solidariteit te tonen doen we dit tegen kostprijs.” Olivier Goy, oprichter en CEO van October.

October ondersteunt bedrijven op alle mogelijke manieren

October neemt proactieve maatregelen om bedrijven tijdens deze crisis te ondersteunen:

- Op 20 maart 2020 hebben we de kapitaalaflossingen van al onze kredietnemers automatisch opgeschort, na een stemming onder onze particuliere en institutionele investeerders. De investeerders lieten massaal hun steun zien. Maar liefst 99% stemde voor de opschorting.

- Vorige maand hebben de investeerders van October Italiaanse kredietnemers de mogelijkheid gegeven om hun leningen te herfinancieren, waardoor de betreffende Italiaanse kredietnemers profiteren van meer liquiditeit en een lagere aflossingsdruk.

- Met dit nieuwe initiatief kunnen we nieuwe bedrijven die tijdelijk in moeilijkheden verkeren vanwege de coronacrisis helpen met een lening die gedekt wordt door de Franse staat.

October ontvangt normaal gesproken een eenmalige vergoeding voor de financiering van een project en een maandelijkse vergoeding. Deze worden in rekening gebracht bij kredietnemers. October zal de leningen die worden gedekt door de Franse staat tegen kostprijs verstrekken. De rente die wordt betaald door kredietnemers komt volledig ten goede aan de particuliere en institutionele investeerders.

Hoe kunnen investeerders deelnemen aan deze projecten

Hieronder hebben we een aantal vragen beantwoord, om u te helpen de werking van de staatsgarantie te begrijpen.

1. Heeft de garantie betrekking op de volledige looptijd van de lening?

Ja, de lening wordt gedurende de volledige looptijd gedekt door de staatsgarantie. Alleen als het bedrijf binnen de eerste 2 maanden failliet gaat, geldt de garantie niet.

2. Wat zijn de kosten voor de investeerders?

Er zijn geen kosten voor investeerders. De kredietnemer draagt de kosten van de garantie. Ter herinnering, October rekent nooit kosten voor investeren (dus geen transactiekosten en geen beheerskosten).

3. Verschilt de rente ten opzichte van een normale October-lening?

Ja, het rentepercentage van een door de staat gegarandeerde lening verschilt. Er zijn 2 grote verschillen:

- Het rentepercentage verandert tijdens de looptijd van de lening.

- Het rentepercentage is lager, aangezien de lening door de staat wordt gegarandeerd en de risico’s daarom kleiner zijn.

4. Wat is het rentepercentage voor de investeerder?

De eerste 12 maanden is het rentepercentage van alle door de staat gegarandeerde leningen 2%. De eerste 11 maanden wordt er niet afgelost en geen rente uitbetaald. De rente wordt in de 12de maand betaald. De kredietnemer kan na het eerste jaar kiezen om de lening volledig of gedeeltelijk terug te betalen.

Indien de kredietnemer de lening niet volledig terugbetaald na 12 maanden, kan de terugbetaling worden gespreid over een periode van 1 tot 5 jaar. Voor deze periode wordt een nieuw rentepercentage toegepast.

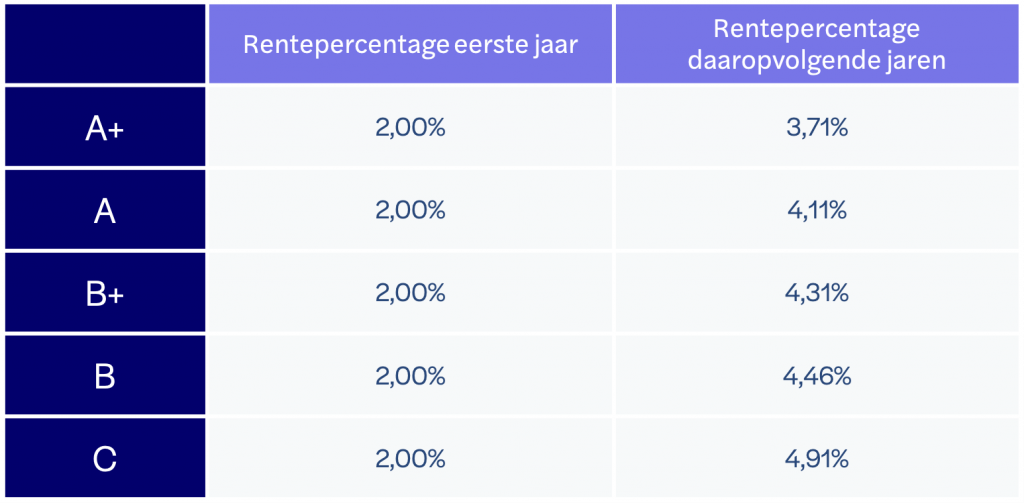

Het rentepercentage wordt bepaald aan de hand van de volgende tabel:

In de projectbeschrijving van een door de staat gedekte lening wordt een rentepercentage van 2% weergegeven met een looptijd van 12 maanden. Na het eerste jaar wordt het nieuwe rentepercentage met de nieuwe looptijd weergegeven. Het nieuwe rentepercentage is gebaseerd op de kredietanalyse waaruit een kredietscore naar voren komt.

5. Wat is het rendement voor investeerders?

De rentepercentages van normale leningen variëren van 2,5% tot 9,9%. De hoogte is afhankelijk van het risico. Voor alle projecten met een Franse staatsgarantie is het risico voor een investeerder lager, omdat 90% van het kapitaal wordt gedekt. Aangezien het risico lager is, is de rentevergoeding ook lager. Het werkelijke rendement op een dergelijke lening hangt af van de uitkomst van onze kredietanalyse (lees het risico van het project), de looptijd van het project en of de lening niet wordt afgelost na 12 maanden.

Een voorbeeld: een bedrijf met een kredietscore van B+ betaalt een lening met staatsgarantie in 3 jaar terug. De eerste 12 maanden betaalt het bedrijf 2% over het uitstaande bedrag, de daaropvolgende 24 maanden 4,31%. Dit vertaalt zich naar een rendement voor investeerders (IRR) van 3,15% over de volledige looptijd van de lening.

6. Kunnen alle investeerders investeren in een lening die wordt gegarandeerd door de staat?

Alle investeerders, zowel particulier als institutioneel, kunnen investeren in deze projecten.

7. Hoe kan een project met staatsgarantie worden onderscheiden?

In de projectbeschrijving wordt aangegeven of een project onder de garantie valt met de zin: “Dit project wordt gedekt door een Franse staatsgarantie”.

8. Wat is het risico op kapitaal verlies?

De staatsgarantie garandeert het voorbestaan van een bedrijf niet. Het bedrijf krijgt alleen extra krediet, wat het bedrijf helpt om de coronacrisis te overleven. Toch kan niemand voorspellen hoe het bedrijf uit de crisis komt. Met andere woorden, het bedrijf kan failliet gaan. Het risico van een door de staat gegarandeerde lening is hetzelfde als bij elke andere lening: u kunt een deel van uw inleg verliezen. De staatsgarantie dekt 90% van het kapitaal. Dit betekent dat als een bedrijf failliet gaat en de lening niet meer terugbetaalt, de staat 90% van het uitstaande kapitaal aan de investeerder terugbetaalt. Het risico op kapitaalverlies bedraagt dus 10%. Daarnaast is er een risico dat de partij die garant staat failliet gaat. De investeerder draagt dit risico. In geen geval betaalt October de lening van een kredietnemer terug.

9. Wanneer kan de garantie worden aangesproken?

De garantie wordt geactiveerd zodra een gerechtsdeurwaarder de oninbaarheid van de schuld verklaart. Deze verklaring wordt afgegeven wanneer pogingen tot incasso ineffectief blijken. Meestal zit het bedrijf dan al in een gerechtelijke afwikkelingsprocedure. Dit zijn juridische processen die lang kunnen duren. Er zitten meestal maanden en soms zelfs enkele zelfs jaren tussen de laatste terugbetaling en de uitbetaling van de garantie.