Op October creëren wij een link tussen bedrijven die op zoek zijn naar financiering en particuliere- en institutionele investeerders. Investeerders kunnen door te lenen aan bedrijven namelijk een interessant rendement realiseren. Het credit team van October selecteert elk project zorgvuldig de hand van een analyse van de financiële gegevens, de markt en het management van het bedrijf. Maar, lenen aan bedrijven is niet zonder risico.

Bij crowdlending bestaat immers altijd de mogelijkheid dat het bedrijf, waaraan een investeerder leent, niet in staat is om de lening terug te betalen. In dit geval kan (een deel van) het geïnvesteerde kapitaal verloren gaan.

Waarom kan een bedrijf een lening niet terugbetalen?

De reden is vrij eenvoudig: alle bedrijven staan bloot aan bedrijfsrisico. Zo bestaat het risico dat een klant niet op tijd betaalt voor een order, of dat door natuurgeweld een deel van de voorraad wordt vernield. Deze gebeurtenissen hebben negatieve gevolgen en kunnen het vermogen van de onderneming om terug te betalen negatief beïnvloeden. Dit risico bestaat gedurende de levensduur van een bedrijf. Niemand kan voorspellen of een bedrijf dat een lening heeft gekregen, liquiditeitsproblemen zal ondervinden of zelfs failliet zal gaan door deze onvoorspelbare gebeurtenissen.

Wanneer een bedrijf met ons samenwerkt en hun situatie op tijd kenbaar maakt, kan een herstructurering van de lening uitkomst bieden. Door een lening te herstructureren krijgt het bedrijf enige ruimte om tijdelijke financiële problemen te overkomen. Bijvoorbeeld door de aflossingsbedragen voor een periode te verlagen of de looptijd van de lening te verlengen. Het vermindert tijdelijk de last van terugbetalingen op de cashflow. In deze tutorial leest u meer over herstructurering.

Wanneer de herstructurering niet werkt zoals gepland, of het te laat is om hiermee te beginnen, kan het zijn dat een bedrijf de schuld niet terugbetaald. In dit geval hebben we het over een default.

Wat doen wij wanneer een default plaatsvindt?

In geval van een default nemen wij het incassoproces op ons. Dat doen we voor alle investeerders, particulier en institutioneel. Wij nemen zo snel mogelijk contact op met het bedrijf dat niet terugbetaalt. Met het bedrijf bespreken we de situatie van het bedrijf en proberen zo snel mogelijk tot een oplossing te komen. Vanaf dat moment zijn er drie scenario’s:

- Het bedrijf normaliseert haar situatie onmiddellijk en begint de terugbetaling zoals gepland.

Indien het bedrijf na deze 7 dagen haar situatie niet normaliseert, zal October de incasso van de schuld overdragen aan een incassopartner, die gespecialiseerd is in het innen van schulden. - De partner begint met de minnelijke incasso. Minnelijke incasso is een traject waarbij nog geen rechter aanwezig is. Hierbij proberen we met de onderneming een oplossing te vinden. Het doel is om tot een bilateraal akkoord te komen. De toon van minnelijke invordering is positief en de handelingen omvatten e-mails, telefoongesprekken, formele aanmaningen, enz.

- Indien de minnelijke incasso niet werkt, of er geen reden/kans is om te beginnen met minnelijke incasso, zal onze incassopartner een gerechtelijke incasso starten. De incassopartner zal het bedrijf voor de rechter dagen en proberen het bedrag te innen met de hulp van een rechter.

Het October-team van het land van herkomst van de lening is verantwoordelijk voor de incasso van de schuld. Dus, als een Franse lening in default gaat, is het Franse October-team verantwoordelijk voor het innen van de schuld, ook voor niet-Franse investeerders. Communicatie met investeerders gaat gewoon in het Nederlands via het Nederlandse team.

Hoe stellen wij investeerders op de hoogte?

Elke maand, wanneer de terugbetalingen worden gedaan, zullen investeerders een e-mail ontvangen met een waarschuwing dat een of meer van hun leningen niet zijn terugbetaald zoals gepland. De e-mail bevat ook instructies voor het raadplegen van terugvorderingsacties.

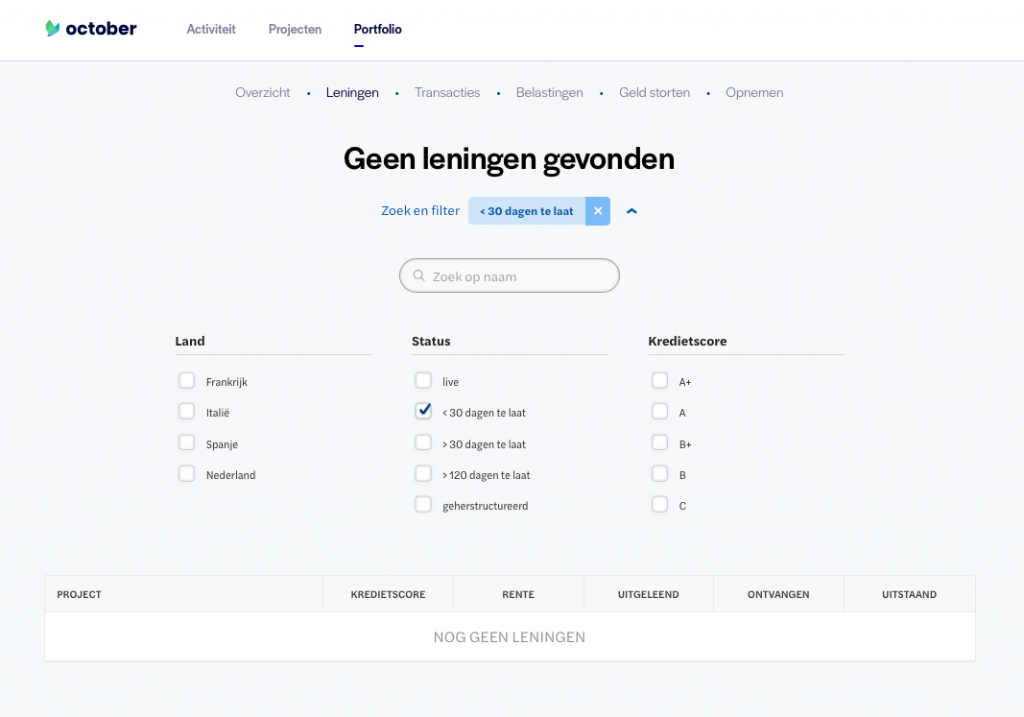

Er is een filter op de leningen-pagina van uw portfolio, waarmee u kunt filteren op de status van een lening. Op die manier kunt u gemakkelijk de slechte leningen van de goede leningen onderscheiden.

Bij de leningen die niet worden terugbetaald zoals gepland staat een link naar een pagina waarop de incasso-acties worden samengevat. Deze pagina wordt elke maand bijgewerkt en vormt de bron van informatie over de incasso.

Wat zijn de gevolgen van defaults voor investeerders?

Een default beïnvloedt het rendement van een portfolio. Dit komt tot uiting in een lagere internal rate of return (IRR) en een voorziening op het uitstaande kapitaal. Wanneer er sprake is van een late betaling, passen wij een voorziening toe op het uitstaande kapitaal. Deze geeft een schatting van het potentiële verlies weer. De voorziening wordt verhoogd, naar mate het langer duurt voordat een bedrijf weer begint terug te betalen. Met andere woorden, hoe langer het duurt voor een bedrijf om weer terug te betalen, hoe kleiner de kans dat u uw geld terugkrijgt.

De volgende voorzieningen zijn van toepassing:

- Minder dan 30 dagen te laat en geherstructureerde leningen: 40% voorzien

- Tussen 30 en 120 dagen te laat: 80% voorzien

- Meer dan 120 dagen te laat: 100% voorzien

Door voorzieningen toe te passen op het uitstaande kapitaal geven wij een realistischer beeld van een portfolio en het rendement daarvan. Meer informatie in de tutorial.