Met crowdfunding bent u in controle. U maakt zelf de keuze welk MKB-bedrijf en welk project u steunt met uw spaargeld. Maar, het gaat natuurlijk niet alleen om de steun aan bedrijven. Ook het rendement op de investering speelt een belangrijke rol. Het is daarom belangrijk een projectbeschrijving goed door te lezen en bewust de keuze te maken te investeren in een bedrijf (of niet). In dit blog vertellen we u welke informatie u helpt bij het maken van deze keuze.

Goede projecten selecteren

De financiële resultaten van een bedrijf helpen om de goede projecten te selecteren. Voor bedrijven geldt namelijk: in het verleden behaalde resultaten bieden een indicatie voor de toekomst.

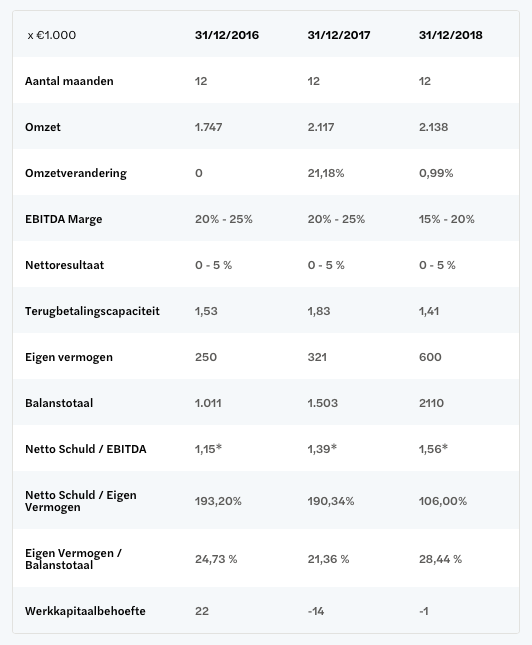

Om de financiële resultaten inzichtelijk en begrijpelijk te maken, presenteren we bij elk project een tabel met financiële informatie. U kunt de tabel het beste zien als een samenvatting van de balans en de winst- en verliesrekening van een bedrijf over de afgelopen 3 jaar. Op basis van deze informatie berekenen we ook een drietal ratio’s, die we verderop toelichten.

Al deze informatie samen geeft het een compleet inzicht in de financiële gezondheid van een bedrijf:

De basis van de financiële analyse

Het is goed om te beginnen bij de basis van de financiële analyse. Dit zijn EBITDA (earnings before interest, tax, depreciation and amortization), het nettoresultaat, het eigen vermogen en de nettoschuld. Hiermee worden de financiële ratio’s bepaald:

- EBITDA: de

- Nettoresultaat: het nettoresultaat geeft inzicht of de onderneming geld verdient voor de aandeelhouders. Als er geen geldt overblijft voor de aandeelhouders, dan heeft de onderneming op termijn geen toekomstperspectief. We financieren geen bedrijven die verlies draaien. Het nettoresultaat kan worden uitbetaald via dividend of worden ingehouden. In dat laatste geval wordt het opgeteld bij het eigen vermogen.

- Eigen vermogen: het deel van het vermogen dat door de eigenaren zelf is ingebracht. Het eigen vermogen bestaat uit (aandelen) kapitaal, reserves en ingehouden winst. Een hoger eigen vermogen betekent dat een bedrijf een grotere buffer heeft om tegenvallers op te vangen. Bij October financieren we geen bedrijven met een negatief eigen vermogen.

- Nettoschuld:

De drie financiële ratio’s

We gebruiken financiële ratio’s om de verhoudingen van de financiële resultaten van een bedrijf te bekijken en te vergelijken. De drie financiële ratio’s die we gebruiken zijn:

- Nettoschuld/EBITDA: deze ratio wordt veel gebruikt in de financiële sector. De ratio is eenvoudig te gebruiken en snel te berekenen. Het meet de capaciteit van een bedrijf om de schulden terug te betalen op basis van de EBITDA. Het geeft aan in hoeveel jaar een bedrijf haar schuld kan terugbetalen, wanneer het de volledige EBITDA daarvoor gebruikt. Voor het bedrijf uit het voorbeeld hierboven zou het 1,56 jaar duren voor om haar bestaande schuld terug te betalen, op basis van de cijfers van 2018. Hoe lager deze ratio, hoe beter voor een financier. Bij October financieren we geen bedrijven met een nettoschuld/EBITA-ratio hoger dan 5.

- Nettoschuld/eigen vermogen: wordt ook wel de gearing ratio genoemd. Het meet de afhankelijkheid van een bedrijf van externe financiering. In ons voorbeeld vertegenwoordigt de nettoschuld 106% van het eigen vermogen in 2018. Hoe lager de ratio, hoe beter de financiële gezondheid van de onderneming. Bij October financieren we geen bedrijven met een nettoschuld/EBITA-ratio hoger dan 300%.

- Eigen vermogen/balanstotaal: In ons voorbeeld vertegenwoordigt het eigen vermogen in 2018 28,44% van het balanstotaal. Een hogere ratio is beter, omdat het aantoont dat de eigenaren van het bedrijf zelf een aanzienlijk bedrag hebben ingebracht. Daarnaast geeft het aan in hoeverre tegenvallers in het resultaat kunnen worden opgevangen.

De schuld die via October wordt aangetrokken beïnvloedt deze ratio’s. Daarom geven we in de projectbeschrijving ook inzicht in de ratio’s met daarin de October schuld verwerkt.

De kredietanalyse

De financiële resultaten van een bedrijf vertellen niet het hele verhaal. Andere factoren, zoals de markt waarin het bedrijf werkzaam is en het management spelen ook een belangrijke rol. Deze factoren nemen we ook in de kredietanalyse van een project. Meer weten? Lees verder over de kredietanalyse bij October.